Previsione tassi mutui: quali sono quelle per il 2020?

Stai pensando di acquistare casa e pagare, anche in parte, con un mutuo? Vuoi fare un investimento e dovrai per forza di cose appoggiarti ad una banca?

Conoscere i tassi, tanto quelli Euribor quanto quelli Eurirs è di fondamentale importanza, in quanto entrambi coinvolti potenzialmente nel calcolo della nostra rata di mutuo e, cosa più importante, della somma che complessivamente dovremo restituire alla banca.

Chi compra a debito, e non sei il primo né l’ultimo, deve per forza interessarsi dei tassi attuali e possibilmente farsi anche un’idea sulle previsioni Euribor e Eurirs per gli anni futuri.

Se vuoi scegliere tra mutuo a tasso fisso e mutuo a tasso variabile, se sei intenzionato fermamente a battere la banca al suo stesso gioco, continua a leggere, perché i nostri esperti di mutuo hanno messo a punto per te una guida che ti permetterà di capire come si muove il mercato del credito, scegliere il mutuo migliore per te e fare un buon affare anche con la banca.

In Questo Articolo ti Parliamo di:

- Un periodo molto particolare per i tassi

- Che cos’è il tasso EURIBOR?

- Che cos’è il tasso EURIRS

- Le previsioni sui tassi EURIBOR

- Le previsioni sui tassi EURIRS ci interessano molto relativamente

- Le differenze di valore tra EURIBOR e EURIRS

- Perché la mia banca offre tassi superiori a EURIBOR / EURIRS

- Cosa conviene? Il tasso fisso o il tasso variabile?

- Informazioni utili

Un periodo molto particolare per i tassi

Cominciamo con il ricordare che stiamo vivendo tutti un periodo economicamente bizzarro. I rendimenti sugli investimenti sicuri sono ai minimi storici, frutto anche del fatto che i tassi di interesse praticati dalla BCE sono praticamente prossimi allo zero.

La Banca Centrale Europa sta tentando ormai dalla crisi del 2007 (sì, son passati più di 10 anni ormai) di stimolare i consumi interni e dunque di far riprendere l’economia con manovre di quantitative easing, ovvero di immissione sui mercati di liquidità, accompagnate da una politica dei tassi di interesse estremamente morigerata, nel senso che si punta a far rendere il denaro in quanto tale il meno possibile.

Il circolo virtuoso immaginato dalla BCE è il seguente:

- più denaro in giro, più facilità per le banche di prestare

- tassi più bassi, minore convenienza a mantenere somme bloccate in modo non produttivo

- maggiore circolazione di denaro e credito

Il circolo non è stato granché virtuoso, almeno dalle nostre parti, dove le banche stanno ricominciando (per condizioni anche sistemiche e non solo imputabili alla nuda volontà delle stesse) ad erogare nuovi prestiti e nuovi mutui molto lentamente.

Non sei un appassionato di finanza e poco ti interesserà di conoscere le ultime mosse della BCE, se non fosse che queste scelte sono fondamentali anche per te che vuoi investire in immobili o semplicemente comprare una nuova casa.

Ad ogni movimento dei tassi si producono effetti a catena che andranno a modificare il costo del tuo mutuo (se è a tasso fisso o non l’hai ancora stipulato) oppure la convenienza dello stesso in relazione alle attuali condizioni di mercato.

Ad ogni movimento dei tassi si producono effetti a catena che andranno a modificare il costo del tuo mutuo (se è a tasso fisso o non l’hai ancora stipulato) oppure la convenienza dello stesso in relazione alle attuali condizioni di mercato.Immaginiamo che i tassi salgano e che hai portato a casa un mutuo ad un tasso più basso: starai usufruendo di un prestito più vantaggioso di quelli di mercato e starai, anche se in senso lato, guadagnando rispetto a chi si avvicina al mutuo in quel preciso momento.

I tassi sono importanti anche quando vuoi vendere la casa, non solo comprarla

Le previsioni sui tassi EURIBOR e EURIRS devono interessarti anche se stai provando a vendere una casa, che si tratti di un’operazione che stai effettuando adesso oppure di qualcosa che farai anche tra 10 o 20 anni.

Quando ci si avvicina alla compravendita da compratori, non si valuta infatti il valore della casa (come sarebbe sbagliato fare) ma il costo complessivo del finanziamento. Se dovrai restituire alla banca 200.000 euro anche se l’immobile ne costa 140.000 euro, per te la spesa rilevante sarà comunque quella del mutuo.

Quando ci si avvicina alla compravendita da compratori, non si valuta infatti il valore della casa (come sarebbe sbagliato fare) ma il costo complessivo del finanziamento. Se dovrai restituire alla banca 200.000 euro anche se l’immobile ne costa 140.000 euro, per te la spesa rilevante sarà comunque quella del mutuo.Gli interessi si aggiungono dunque, anche se con un processo mentale complesso, al costo della casa: più sono alti, più è svantaggioso comprare e la cosa non può che modificare radicalmente il mercato immobiliare.

Se i tassi in questo momento fossero, lo diciamo come paradosso, del 20%, gli acquirenti tramite mutuo sarebbero ridotti a zero o quasi.

Che cos’è il tasso EURIBOR?

Prima di parlare di previsioni sarà importante capire cos’è il tasso EURIBOR e perché è importante per il settore immobiliare.

EURIBOR è un acronimo che, in lingua inglese, vuol dire tasso interbancario di offerta in euro. È un tasso di riferimento che viene calcolato giornalmente, prendendo l’interesse medio delle transazioni finanziarie che avvengono in valuta EUR.

Non esiste soltanto un tasso EURIBOR, ma in realtà ne vengono calcolati diversi a seconda della durata del prestito. Più è lungo il termine, più aumenta l’incertezza del prestito per il creditore, più il tasso è tipicamente alto.

Questo vuol dire almeno un paio di cose per te che vuoi investire in immobili: tendenzialmente più sarà lungo il mutuo più pagherai alla banca e più saranno alti gli interessi EURIBOR più sarà difficile vendere una casa, dato che l’eventuale acquirente dovrà rimborsare somme di molto maggiori.

La cosa interessante del tasso EURIBOR è che non solo è un indice statistico, ma anche una misura che le banche utilizzano per emettere nuovi prestiti.

Se quanto raccolto statisticamente è X, le banche utilizzeranno la percentuale X (con aggiunta di un guadagno per l’operazione) per calcolare i nuovi mutui e le offerte da presentare ai clienti.

I tassi Euribor sono in genere fondamentali per i mutui a tasso variabile. Per calcolare quelli a tasso fisso si ricorre in genere ad altri tipi di determinazioni

Come interviene la BCE sui tassi?

Dalla spiegazione sui tassi EURIBOR non emerge quello che è il ruolo della BCE nella determinazione degli stessi. Sebbene la Banca Centrale Europea non possa intervenire direttamente sui tassi EURIBOR, nel caso in cui dovesse cominciare a prestare alle banche a tassi più bassi, queste tipicamente trasleranno le nuove condizioni ai clienti, e viceversa.

Seguire l’andamento del tasso EURIBOR è di fondamentale importanza per chi vuole sottoscrivere o ha sottoscritto un mutuo a tasso variabile.

Che cos’è il tasso EURIRS

Il tasso EURIRS viene invece utilizzato per calcolare i tassi dei mutui a tasso fisso. Per calcolare quelli che sono i tassi da applicare ad ogni rinnovo dello stesso (i tassi di interesse dei mutui a tasso fisso si aggiornano a scadenza periodica) la banca farà infatti riferimento a questo indice.

Viene calcolato come media degli interessi offerti sui contratti di swap dell’interesse, ovvero contratti che le banche utilizzano per proteggersi tipicamente dal rischio dei prestiti di lungo periodo.

In questo caso quello che la BCE fa è relativamente meno importante, anche se scossoni nel mondo degli interessi non possono che riflettersi anche su questo mercato.

Le previsioni sui tassi EURIBOR

Fare previsioni sui tassi EURIBOR è molto difficile, in quanto si devono tenere conto di diverse variabili, alcune delle quali non sistemiche ma di carattere squisitamente politico.

Anche se tu dovessi conoscere l’andamento dell’economia per i prossimi anni, non è detto che la BCE segua il manuale seguito fino ad oggi.

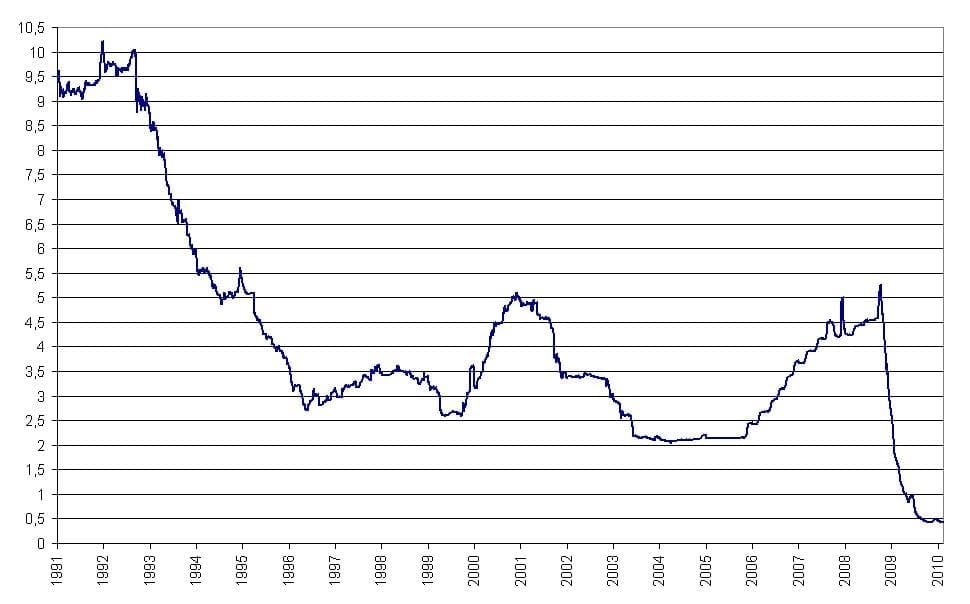

I tassi possono variare anche molto rapidamente (fino a qualche anno fa si viaggiava stabilmente intorno a quota 5%) e la determinazione principale per fare previsioni è quella dell’andamento dell’economia europea, nonché la solidità del sistema bancario e creditizio.

Se ti aspetti che l’economia torni finalmente a crescere, ci sono discrete possibilità che i tassi torneranno verso l’alto; in caso contrario, dovresti aspettarti un calo dei tassi stessi.

Questa regola devi però interpretarla alla luce di un fatto importante: i tassi sono già ai minimi ed è rimasto davvero pochissimo da raschiare sul fondo del barile. Che si scenda ancora sembra essere, in otica previsioni, molto meno probabile di un rialzo.

Questo vuol dire che i mutui a tasso variabile, in questo preciso momento, potrebbero essere molto più convenienti di quanto lo saranno in futuro e che dunque sottoscrivendo un’offerta di questo tipo ci sono ottime probabilità che tu ti trovi a pagare rate più corpose in futuro.

Le previsioni sui tassi EURIRS ci interessano molto relativamente

Le previsioni sui tassi EURIRS, che te lo ricordiamo vengono utilizzati per il calcolo degli interessi sui mutui a tasso fisso, sono molto meno interessanti. Il tasso fisso rimane appunto… fisso durante tutta la durata del piano di rientro e dunque anche variazioni in questo senso non possono andare ad attaccare in modo effettivo il nostro mutuo.

Rimane il fatto però che i tassi EURIRS sono importantissimi per valutare l’eventuale acquisto al momento di un nuovo immobile: i tassi sono bassi e in questo momento potrebbe essere molto più conveniente investire e portare a casa un tasso che rimarrà basso per tutta la durata del mutuo.

Le differenze di valore tra EURIBOR e EURIRS

Il tasso EURIRS, che viene utilizzato per operazioni a tasso fisso, è tipicamente molto più alto di quello EURIBOR: non ti sarà difficile capire il perché.

Il tasso EURIRS incorpora all’interno l’incertezza del futuro, dato che una volta concluso il contratto, la banca non avrà modo di aggiornare i tassi e potrebbe trovarsi ad aver prestato denaro a costi bassi, mentre il mercato si muove in direzione opposta.

I tassi EURIBOR sono invece molto bassi, in quanto prevedono un orizzonte temporale limitato (massimo 12 mesi) e incorporano meno rischi per la banca o comunque per il prestatore: ogni tot il tasso variabile si aggiornerà e questo metterà al riparo la banca da quelli che sono i rischi di un prestito particolarmente lungo.

Perché la mia banca offre tassi superiori a EURIBOR / EURIRS

Perché sei un prestatore meno affidabile di un’altra banca, nel senso che le probabilità che tu non sia in grado di restituire il prestito sono inferiori rispetto alle probabilità che un prestito interbancario rientri.

In aggiunta la banca presta denaro per un ottenere un guadagno e se lo facesse ai tassi EURIBOR o EURIRS non avrebbe nulla da guadagnare e preferirebbe prestare “dentro il sistema” piuttosto che ai privati.

A seconda della banca e a seconda della tua solidità potrai aspettarti una maggiorazione (che in gergo tecnico si chiama spread, senza che questo abbia però alcun legame con lo spread che ha ossessionato i governanti italiani negli ultimi anni) che va dallo 0,5% al 3%.

In questo momento è ragionevole aspettarsi dunque un tasso variabile intorno al 3% massimo, mentre per i mutui a tasso fisso si viaggia verso un massimo del 4,5% per i mutui a 30 anni.

Nulla impedisce alla banca di praticare però anche interessi più alti. I numeri che abbiamo riportato sono calcolati partendo dai tassi di riferimento e applicando la commissione/spread del 3%.

In condizioni relativamente particolari, la banca può richiedervi tassi superiori, che dovrete o accettare o rifiutare, provando a ricevere le offerte di un’altra banca.

Cosa conviene? Il tasso fisso o il tasso variabile?

Con una differenza tra i due mutui che è al massimo dell’1,5%, l’ipotesi tasso variabile potrebbe sembrare ai più e magari anche a te più rischiosa.

I mutui a tasso variabile hanno il vantaggio di partire con tassi più bassi, che potrebbero però nel tempo diventare più alti, quelli a tasso fisso di offrire un piano di rientro certo e calcolato.

Potrebbe andarti di correre il rischio per risparmiare un 1% (che sull’acquisto di una casa vuol dire risparmiare, se i tassi dovessero rimanere costanti, tra i 1.000 e i 3.000 euro per una casa di medio valore), anche se non ci sono garanzie, neanche a livello di previsioni, che i tassi rimarranno così bassi.

Fare previsioni, e saremmo dei bugiardi a dirvi il contrario, è estremamente difficile in un momento tanto convulso per i destini economici e politici dell’Europa unita.

Il nostro consiglio è, nel caso in cui tu fossi in condizione di farlo, di approfittare dei bassi tassi e cominciare ad investire nel mercato immobiliare.

Informazioni utili

Riguardo i mutui ti segnaliamo una pagina che ti potrà essere molto utile e dove potrai trovare tutte le informazioni che ti servono. Si tratta della pagina dedicata ai mutui!

Abbiamo pensato di creare questa pagina perchè pensiamo che cercare solo il calcolo della rata del mutuo sia molto riduttivo. Al contrario è necessario raccogliere informazioni dettagliate e capire quale mutuo potrebbe fare al caso tuo in base a tipologia e caratteristiche. Scegli l’articolo che ti interessa maggiormente qui: TUTTO SUI MUTUI!

Leggi anche: